|

|

|

Аналитические обзоры Forex от LiteForex 1 г., 9 мес. назад

|

Репутация: -30

|

Litefinance аналитика.

Допустит ли доллар фатальную ошибку? Прогноз от 05.07.2022

Какая идея возьмет вверх на валютном рынке? Замедления инфляции и нажатия ФРС на тормоз в процессе ужесточения денежно-кредитной политики? Или раскола в рядах ЕЦБ? Порассуждаем на эту тему и составим торговый план по EURUSD

Фундаментальный прогноз по доллару на неделю

Рассчитывать на то, что центробанки в одиночку справятся с инфляцией и планету от самого серьезного кризиса стоимости жизни за несколько десятилетий – фатальная ошибка. Нужны усилия всех сторон. Правительств, товарного рынка. В этом отношении намерение Белого дома отказаться от тарифов на $300 млрд китайский импорт и падение цен на сырье разжигают надежды на замедление потребительских цен и способствуют ослаблению американского доллара. Правда, «быкам» по EURUSD это особо не помогает. У них свои проблемы.

Цены на природный газ подскочили на 60%, а затем упали. Нефть торговалась выше $120 за баррель, однако сейчас далека от локальных максимумов. Пшеница, кукуруза и соя котируются дешевле, чем в марте. Хлопок развалился, потеряв треть своей стоимости с начала мая. Корзина промышленных товаров, торгуемых в Лондоне, пережила худший квартал со времен кризиса 2008. Снижение цен на сырье свидетельствует, что инфляция остывает. Если так, то ФРС, вероятно, не придется действовать настолько агрессивно, как ожидается. Плохая новость для доллара США.

Динамика цен на сырье

Источник: Wall Street Journal.

Не собирается сидеть сложа руки и американское правительство. Министр финансов США Джанет Йеллен обсуждает с вице-премьером Китая Лю Хэ возможность отката некоторых тарифов на импорт, введенных в 2018 Дональдом Трампом. Правда, Barclays скептически относится к этой идее. По его мнению, даже полная отмена пошлин на $300 млрд поставки товаров из Поднебесной вычтет из американской инфляции 0,3 п.п. Впрочем, речь идет об оценке со стороны одной-единственной компании. Для сравнения, диапазон вероятности рецессии в Штатах настолько велик, что никто не знает, случится ли она на самом деле. Клиенты Deutsche Bank оценивают шансы спада в 90%, модель прогнозирования от ФРБ Нью-Йорка – в 4,11%.

Давление на доллар США из-за роста оптимизма по поводу замедления инфляции, безусловно, присутствует, однако «быки» по EURUSD не спешат идти в контратаку. Поклонников евро пугает раскол в рядах ЕЦБ. Глава Бундесбанка Йоахим Нагель предостерег от использования инструментов денежно-кредитной политики для ограничения премии за риск. Он заявил, что практически невозможно установить, оправдан ли расширенный спред между членами еврозоны. В связи с этим использование анти-фрагментационной программы должно осуществляться в исключительных случаях и при соблюдении определенных условий.

Динамика дифференциала доходности облигаций Италии и Германии

Источник: Bloomberg.

Недовольство главы Бундесбанка понятно. Его страну собираются сделать донором для Италии, Греции, Испании и Португалии, а ведь в Германии своих проблем выше крыши. Взять к примеру первый за 30 лет дефицит торгового баланса в €1 млрд.

Торговый план по EURUSD на неделю

На мой взгляд, спрогнозировать, какая инвестиционная идея возьмет вверх, то ли замедления американской инфляции, то ли раскола в рядах ЕЦБ, очень сложно. Поэтому имеет смысл делать ставки на покупки EURUSD на прорывах сопротивлений на 1,047 и 1,049, либо на продажи пары в случае успешного штурма поддержек на 1,0415 и 1,037.

================================================

Продолжение читайте в блоге LiteForex: https://www.litefinance.com/ru/blog/

|

|

|

|

|

|

|

|

Аналитические обзоры Forex от LiteForex 1 г., 9 мес. назад

|

Репутация: -30

|

Litefinance аналитика.

Утренний обзор рынка

EUR/USD

Европейская валюта показывает умеренное снижение, развивая сильный «медвежий» импульс, сформированный накануне. Пара EUR/USD тестирует отметку 1.0245 на пробой вниз, удерживаясь вблизи рекордных минимумов, обновлённых вчера. Заметное давление на позиции инструмента оказали тревожные данные по деловой активности от S&P Global в еврозоне: сводный индекс деловой активности отразил падение до 16-месячного минимума, отражая ухудшение производственной активности и рост опасений наступления полноценной рецессии в экономике. В этой связи инвесторы скорректировали свои оценки в отношении перспектив ужесточения монетарной политики, хотя по поводу июльского заседания Европейского центрального банка (ЕЦБ) сомнений практически нет. Так или иначе, ситуация остаётся напряжённой: регулятор ещё ни разу не повысил ставку, а риски рецессии лишь возрастают. Сегодня в центре внимания инвесторов находится статистика из еврозоны по динамике розничных продаж по итогам мая. Текущие прогнозы аналитиков достаточно оптимистичны и предполагают рост показателя на 0,4% в месячном выражении и на 5,4% в годовом. Также в течение дня будут опубликованы данные по производственным заказам в Германии за май, которые, вероятно, сохранят негативную динамику на уровне –0,6%.

GBP/USD

Британский фунт торгуется с разнонаправленной динамикой, консолидируясь возле отметки 1.1930. Накануне паре GBP/USD удалось закрепиться ниже уровня 1.2000, обновив рекордные минимумы марта 2020 года. Американская валюта укрепляется на фоне роста опасений наступления рецессии в мировой экономике. В частности, Банк Англии опубликовал отчёт по финансовой стабильности, в котором предупредил о рисках новых экономических потрясений. Регулятор призвал банки наращивать буферный капитал, чтобы обеспечить запас в сложной ситуации. Кроме того, в силе остаются и инфляционные риски, несмотря на активное повышение процентной ставки Банком Англии. Инфляция достигает двузначных чисел, в то время как британский регулятор сталкивается с ограничениями дальнейшего ужесточения монетарной политики. Между тем, опубликованный накануне отчёт по деловой активности в Великобритании от S&P Global оказался достаточно оптимистичным: индекс деловой активности в секторе услуг в июне увеличился с 53,4 до 54,3 пункта при нейтральном прогнозе, а составной индекс PMI за аналогичный период — с 53,1 до 53,7 пункта, хотя аналитики также не ожидали каких-либо изменений.

NZD/USD

Новозеландский доллар показывает слабое снижение, продолжая развитие нисходящей динамики, сформированной накануне. Пара NZD/USD тестирует отметку 0.6150 на пробой вниз, удерживаясь вблизи рекордных минимумов мая 2020 года. Инвесторы по-прежнему не склонны к риску, поэтому предпочитают сырьевому новозеландскому доллару более «спокойную» американскую валюту. В центре внимания участников торгов — риски рецессии в отдельных развитых экономиках, а также заметное снижение темпов роста мировой экономики в целом, что заставляет финансовые регуляторы пересматривать свои планы в отношении ужесточения монетарной политики. Рынки ожидают, что после июльских повышений многие центральные банки возьмут паузу или попытаются применить дополнительные инструменты для снижения инфляции. Давление на позиции новозеландского доллара вчера оказало снижение индекса цен на молочную продукцию: за отчётную неделю он потерял 4,1% после падения на 1,3% в предыдущем периоде, хотя аналитики рассчитывали на незначительный рост показателя на 0,3%. Также инвесторы следят за сообщениями из Китая, где власти Шанхая сообщили о выявлении новых случаев заражения COVID-19, что грозит возвращением ограничительных мер.

USD/JPY

Доллар США показывает умеренное снижение, корректируясь после роста в начале недели. Пара USD/JPY тестирует отметку 135.20 на пробой вниз, ожидая появления новых драйверов на рынке. Спрос на американскую валюту, между тем, остаётся достаточно высоким, поскольку инвесторы всё чаще избавляются от риска на фоне появления всё новых свидетельств о возможном наступлении рецессии в отдельных экономиках мира и в США в частности, где ФРС повысила процентную ставку несколько раз, а также, вероятно, скорректирует значение в ходе июльского заседания ещё на 50 базисных пунктов. Вместе с тем, инфляция остаётся угрожающе высокой, тогда как деловая активность стремительно снижается на фоне сохранения высоких цен на энергоносители. Банк Японии всё это время занимал выжидательную позицию, ожидая роста потребительской инфляции к целевому уровню 2%, а потому курс иены быстро ослаблялся, отступив в итоге к новым рекордным минимумам. Слабая национальная валюта создала дополнительные риски для японской экономики, ориентированной главным образом на экспорт, что может спровоцировать Банк Японии на проведение валютных интервенций в обозримом будущем.

XAU/USD

Цены на золото консолидируются, удерживаясь возле локальных минимумов декабря 2021 года, после крайне волатильных торгов вторника, которые спровоцировали распродажу драгоценного металла на фоне укрепления американской валюты. Помимо золота резкое снижение продемонстрировали также, например, нефть и цены на серебро и медь. Спрос на доллар поддержали растущие опасения наступления возможной рецессии в мировой экономике на фоне ухудшения перспектив инфляции и производственной активности. Кроме того, активное повышение процентных ставок мировыми центральными банками приводит к резкому повышению стоимости заимствований для населения, что в сочетании с общим ростом стоимости жизни негативно сказывается на потребительской активности. Отдельно стоят угрозы энергетического кризиса, в первую очередь в Европе, которая сильно зависит от поставок энергоресурсов из России. Напомним, что ЕС вместе с США и Великобританией продолжают усиливать санкционное давление против российской экономики, что лишь усиливает риски нехватки природного газа для работы промышленных предприятий, особенно в период наступления холодов.

================================================

Продолжение читайте в блоге LiteForex: https://www.litefinance.com/ru/blog/

|

|

|

|

|

|

|

|

Аналитические обзоры Forex от LiteForex 1 г., 9 мес. назад

|

Репутация: -30

|

Litefinance аналитика.

Евро покупать – деньги терять. Прогноз от 07.07.2022

Чем ниже опускается EURUSD, тем больше «медвежьих» прогнозов. Где у пары пол, никто не знает. Называются уровни 0,98 и даже 0,945. Впрочем, ситуация может быстро измениться, начни ФРС снижать ставки. Поговорим на эту тему и составим торговый план

Фундаментальный прогноз по евро на неделю

Пока евро без вариантов валится в пропасть, Societe Generale называет его фактически недоступным для покупки, а хор банков и инвестиционных компаний, поющих о паритете с долларом США, становится все больше, эксперты Reuters выдают медианный прогноз по EURUSD на уровне 1,1 через 12 месяцев. Не парадокс ли? На рынке укрепляется мысль, что рецессия заставит ФРС снижать ставки. Несмотря на то, что в протоколе июньского заседания FOMC черным по белым было написано, что спад – эта та цена, которую центробанк готов заплатить за победу над инфляцией.

Да, каждый трейдер должен зарубить себе на носу принцип «не ходите против ФРС», однако рынки частенько тестируют центробанк на прочность. И вынуждают регулятора следовать их сигналам. В конце 2021 прогнозы FOMC говорили об очень скромном повышении ставки по федеральным фондам в 2022, инвесторы требовали больше и добились своего! Федрезерв не собирался увеличивать затраты по займам на 75 б.п в июне, но деривативы CME его активно к этому подталкивали, и результат не заставил себя долго ждать. Всего-то два релиза, об инфляции и инфляционных ожиданиях заставили Джерома Пауэлла и его коллег сделать очень большой шаг.

Тот, кто не меняет своего мнения, похож на человека, выходящего из дома в одной и той же одежде. И в дождь, и в солнечную погоду. Если Федрезерв уже дважды за последние полгода изменил свое мнение, почему бы не сделать это в третий раз? Его последний прогноз предполагает рост ставки до 3,8% в 2023, однако срочный рынок видит пик показателя в 3,2% с его последующим снижением до 2,7%. Исторически, если деривативы ожидали уменьшений затрат по займам на 40 б.п и более, США однозначно скатывались в рецессию.

Динамика ожидаемых изменений ставки ФРС

Источник: Bloomberg.

Впрочем, те, кто делает прогнозы по доллару США, опираясь исключительно на ставки Федрезерва, могут жестоко поплатиться. Гринбэк – это еще и актив-убежище, а американская экономика даже во время спада способна выглядеть лучше конкурентов. Особенно европейской. Societe Generale считает, что энергетическая зависимость Старого Света от российских энергоносителей снижается недостаточно быстро, и отключение газа обернется падением EURUSD еще на 10%. Nomura ожидает пике пары до 0,98 к августу, а ING – к 0,9545 в течение следующих четырех недель.

Citi возлагает вину за падение евро на центробанк. Для того чтобы обуздать инфляцию и поддержать курс региональной валюты, ЕЦБ должен быстро повысить ставки и придумать эффективный механизм предотвращения фрагментации. Но четкого плана у регулятора нет. Судя по последним выступлениям чиновников, есть много сомнений и разногласий. Инвесторы рассчитывают на подсказки со стороны протокола июньской встречи Управляющего совета, однако вряд ли даже выраженная «ястребиная» риторика позволит EURUSD восстать из пепла.

Фундаментальный прогноз по EURUSD на неделю

На мой взгляд, прорыв сопротивления на $1,022 чреват ростом евро к $1,0245 и $1,028, где за дело возьмутся продавцы. Также в преддверии важного релиза о рынке труда США в паре велика вероятность консолидации, поэтому останавливаем выбор на скромных таргетах.

================================================

Продолжение читайте в блоге LiteForex: https://www.litefinance.com/ru/blog/

|

|

|

|

|

|

|

|

Аналитические обзоры Forex от LiteForex 1 г., 9 мес. назад

|

Репутация: -30

|

Litefinance аналитика.

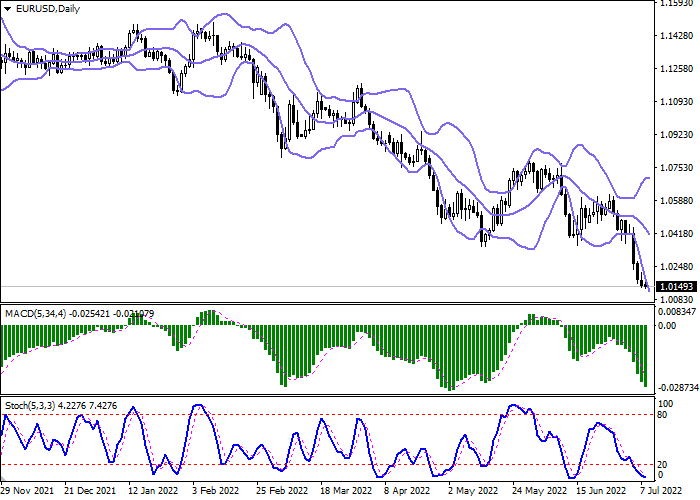

EUR/USD: евро удерживается вблизи рекордных минимумов

Текущая динамика

Европейская валюта показывает смешанную динамику торгов ходе азиатской сессии 8 июля, консолидируясь вблизи своих рекордных минимумов и отметки 1.0150. Активность на рынке в пятницу остаётся достаточно низкой, поскольку инвесторы не спешат открывать новые торговые позиции в преддверии публикации финального отчёта по американскому рынку труда. Кроме того, в конце недели участники торгов ожидают выступления главы Европейского центрального банка (ЕЦБ) Кристин Лагард, рассчитывая получить дополнительные сигналы скорого ужесточения монетарной политики.

Опубликованные накануне протоколы регулятора подтвердили готовность европейских финансовых властей повысить все три ключевые процентные ставки на 25 базисных пункта, однако некоторые аналитики полагают, что и этого окажется недостаточно. Также накануне в ведомстве сообщили о трудностях в разработке нового механизма, призванного устранить риски фрагментации экономики в европейском регионе. Напомним, ранее предполагалось, что план будет представлен к 21 июля.

Макроэкономическая статистика из Европы, опубликованная накануне, в целом оказалась слабой: объёмы промышленного производства в Германии в мае показали резкое замедление с 1,3% до 0,2%, тогда как прогнозы аналитиков предполагали рост на 0,4%, а в годовом выражении показатель потерял 1,5% после апрельского снижения на 2,5%, хотя предварительные оценки рынка предполагали коррекцию на 3,3%.

На фоне существенного падения поставок «голубого топлива» из России в рамках санкционной политики, введённой западными странами после начала военного конфликта в Украине и роста стоимости энергоносителя до 1,9 тыс долларов за тыс кубометров, цены на электричество в ЕС обновили очередные антирекорды: в Германии контракты с поставкой в 2023 году достигли 325 евро, а во Франции — 366 евро за мегаватт-час. Французские производства увеличивают потребление ресурсов для выработки электрической энергии, тогда как другие государства ЕС закачивают дополнительные объёмы в хранилища (в мае они пополнились до 47,13%). Помимо этого, представители американского Министерства энергетики заявили о готовности высвободить порядка 45 млн баррелей нефти из национального Стратегического нефтяного резерва (SPR), поставки которой будут производиться с 16 августа по 30 сентября. В июне из SPR уже экспортировано порядка 5 млн баррелей, и эксперты считают, что дальнейшая реализация программы, предложенной главой Белого дома Джо Байденом, может в итоге привести к существенному падению запасов с максимального значения в 727 млн баррелей до 130 млн баррелей «чёрного золота» уже к 2031 году.

Уровни поддержки и сопротивления

На дневном графике Полосы Боллинджера демонстрируют довольно активное снижение: ценовой диапазон расширяется снизу, однако за активностью «медведей» в последние дни не успевает. Индикатор MACD снижается, сохраняя прочный сигнал на продажу, располагаясь ниже сигнальной линии. Стохастик, достигнув своих минимальных значений, разворачивается в горизонтальную плоскость, указывая на риски перепроданности единой валюты в сверхкраткосрочной перспективе.

Уровни сопротивления: 1.0200, 1.0234, 1.0300, 1.0350.

Уровни поддержки: 1.0150, 1.0100, 1.0050, 1.0000.

================================================

Продолжение читайте в блоге LiteForex: https://www.litefinance.com/ru/blog/

|

|

|

|

|

|

|

|

Аналитические обзоры Forex от LiteForex 1 г., 9 мес. назад

|

Репутация: -30

|

Litefinance аналитика.

Доллару развязали руки. Прогноз от 11.07.2022

О каком спаде можно говорить, если вы ежемесячно нанимаете по 400 тыс человек? Экономика США далека от рецессии, что позволяет рассчитывать на повышение ставки ФРС. Как это отразится на EURUSD? Порассуждаем и составим торговый план

Фундаментальный прогноз по доллару на неделю

Релиз данных о рынке труда США за июнь превратил рассуждения людей о скором приближении рецессии, или что американская экономика уже в нее окунулась, в записки сумасшедшего. Сложно рассчитывать на сокращение производства, если вы нанимаете по 372 тыс человек в месяц. Так росла занятость в начале лета, что приблизительно соответствует среднемесячному увеличению показателя в 400 тыс весной. Рынок труда остывает от апогея, но он далек от заморозки. Разговоры об экономическом спаде в Штатах почти неактуальны. Если так, то «медведи» по EURUSD могут возобновить свое наступление.

Динамика показателей рынка труда США

Источник: Bloomberg.

Сильные данные развязывают ФРС руки в деле повышения ставки по федеральным фондам на 75 б.п в июле с последующим доведением до 3,5% к концу года. Нынешний Федрезерв не собирается повторять ошибок своих предшественников, которые в 1970-х использовали тактику «Стой-и-иди». Ждали высокой инфляции, увеличивали затраты по займам, а затем вновь останавливались, глядя на тревожные сигналы от экономики. В итоге пришлось бежать, а не идти, и агрессивная монетарная рестрикция привела к росту безработицы выше 10% в 1980-1982.

Сейчас она может увеличится до 5,5%, и это будет нормально. Именно на такой отметке должен находится индикатор, если бы уровень участия в рабочей силе вернулся к своим допандемическим отметкам. ФРС требуется замедление занятости и средней зарплаты, что будет свидетельствовать о сокращении внутреннего спроса и в конечном итоге поставит инфляцию на колени.

Если у Федрезерва развязаны руки, то у ЕЦБ они, напротив, связаны. Инвесторы с настороженностью восприняли заявление главы Банка Австрии Роберта Хольцмана, что Управляющему совету следует повысить ставку по депозитам на 125 б.п на двух ближайших заседаниях, включая +50 б.п в июле и +75 б.п в сентябре. Дескать, настало время для решительных шагов, иначе инфляция затвердеет.

На самом деле и без ужесточения денежно-кредитной политики, экономика еврозоны одной ногой в рецессии. Ее близость к зоне вооруженного конфликта в Украине, зависимость от российских нефти и газа и энергетический кризис заставили экспертов Bloomberg повысить шансы спада в течении ближайших 12 месяцев с 30% до 40% по валютному блоку и с 30% до 55% по Германии.

Вероятность рецессии европейской экономики

Источник: Bloomberg.

Если ФРС удастся совершить мягкую посадку для американской экономики, а ЕЦБ своей монетарной рестрикцией еще глубже окунет европейскую в холодные воды рецессии, падение EURUSD ниже паритета выглядит делом решенным. Где именно находится дно, никто не знает. Согласно расчетам Deutsche Bank, обвал пары к области 0,95-0,97 будет соответствовать историческим экстремальным уровням обменных курсов со времен Бретто-Вудской системы.

Торговый план по EURUSD на неделю

На мой взгляд, «быкам» по EURUSD не следует обольщаться по поводу устойчивости евро в ответ на сильную статистику по рынку труда США. Речь шла о фиксации прибыли по шортам. Пике пары рискует возобновиться, поэтому отбой от сопротивлений на 1,022 и 1,024, либо прорыв поддержки на 1,012 следует использовать для продаж.

================================================

Продолжение читайте в блоге LiteForex: https://www.litefinance.com/ru/blog/

|

|

|

|

|

|

|

|

Аналитические обзоры Forex от LiteForex 1 г., 9 мес. назад

|

Репутация: -30

|

Litefinance аналитика.

Утренний обзор рынка

EUR/USD

Европейская валюта показывает слабое снижение, развивая сильный «медвежий» импульс, сформированный накануне, и тестируя крайне важную психологическую отметку 1.0000, для преодоления которой паре EUR/USD потребуются дополнительные сильные импульсы. Последний раз евро занимал паритетную позицию против доллара в 1999 году, менее чем через год после создания единой валюты. Тогда слабость евро можно было списать на технические факторы и процесс стабилизации новой финансовой системы, однако теперь экономика еврозоны сталкивается с серьёзными препятствиями в виде резкого увеличения цен на энергоносители и попутного роста инфляционных рисков. Европейский центральный банк (ЕЦБ) при этом действует достаточно осторожно и в июле планирует повысить ставки на 25 или 50 базисных пунктов. Это будет первое повышение ставки европейским регулятором с 2011 года и многие считают, что он сильно запаздывает с ужесточением монетарной политики, учитывая нынешнюю ситуацию с инфляцией в регионе. Вполне вероятно, что такими темпами ЕЦБ не удастся избежать рецессии в еврозоне, однако с этим, похоже, смирилось не только европейское ведомство, но и, например, Банк Англии. Сегодня в центре внимания инвесторов будет находиться статистика от ZEW по уровню деловых настроений в еврозоне и Германии по данным за июль. Прогнозы аналитиков довольно пессимистичны и предполагают сокращение индекса экономических настроений в еврозоне с –28,0 до –32,8 пункта. Кроме того, в течение дня состоится заседание Совета министров финансов и экономики еврозоны.

GBP/USD

Британский фунт торгуется с нисходящей динамикой, обновляя новые рекордные минимумы марта 2020 года и тестируя отметку 1.1860 на пробой вниз в ожидании появления на рынке новых драйверов. В среду будет опубликована майская статистика по динамике ВВП и объёмам промышленного производства Соединённого Королевства, которая, вероятно, не окажет заметной поддержки курсу национальной валюты. Экономика Великобритании стремительно погружается в рецессию, которая может быть осложнена политическим кризисом внутри страны в связи с отставкой Бориса Джонсона, который на прошлой неделе объявил об уходе с поста премьер-министра под давлением своих однопартийцев и массовых увольнений в правительстве. Свои посты покинули по меньшей мере 50 чиновников. Среди них и ближайшие соратники бывшего главы Консервативной партии, например, канцлер казначейства Риши Сунак, который обвинил Бориса Джонсона в некомпетентности. Пока не совсем ясно, что могло бы оказать фунту дополнительную поддержку и, судя по всему, Банк Англии совершенно не обеспокоен низким курсом национальной валюты. Куда сильнее регулятор озабочен проблемой высокой инфляции, поэтому следует ожидать дальнейшего ужесточения монетарной политики, даже ценой рецессии в национальной экономике.

AUD/USD

Австралийский доллар показывает слабое снижение против доллара США, развивая «медвежий» сигнал, сформированный накануне, и обновляя рекордные минимумы июня 2020 года. Американская валюта вновь пользуется повышенным спросом на рынке на фоне ухудшения глобальных перспектив экономического роста. Инвесторы опасаются наступления рецессии в национальных экономиках на фоне резкого повышения процентных ставок ведущими центральными банками в попытке сдержать резкий рост инфляции. Кроме того, сохраняется неопределённость в отношении дальнейшего роста цен на энергоносители на фоне эскалации военного конфликта на территории Украины. Вышедшая сегодня макроэкономическая статистика из Австралии оказывает дополнительное давление на позиции национальной валюты: индекс условий в деловой среде Национального банка Австралии в июне снизился с 16,0 до 13,0 пункта, тогда как аналитики ожидали сокращения до 9,0 пункта, а индекс уверенности в деловой среде — с 6,0 до 1,0 пункта при прогнозе о росте до 8,0 пункта.

USD/JPY

Доллар США торгуется с разнонаправленной динамикой, удерживаясь вблизи рекордных максимумов возле отметки 137.70. Американская валюта показала довольно активный рост накануне, что стало реакцией рынка на выступление главы Банка Японии Харухико Куроды, который указал на высокую неопределённость в национальной экономике, в связи с чем вновь заявил о готовности усилить стимулирующие меры, чтобы поддержать слабый экономический рост. Напомним, что японский регулятор является одним из немногих сохраняющих мягкую денежно-кредитную политику на фоне ухудшения инфляционных перспектив в мировой экономике. Впрочем, рост потребительских цен в стране по-прежнему остаётся существенно ниже целевых уровней Банка Японии, а потому позиция чиновников вполне понятна. Из положительных моментов можно отметить повышение оценки экономики большинства регионов Японии на фоне восстановления потребительской активности после пандемии коронавируса. В свою очередь, вчерашняя макроэкономическая статистика оказалась неоднозначной: объёмы заказов на продукцию машиностроения в мае снизились на 5,6% после роста на 10,8% месяцем ранее, а в годовом выражении показатель резко замедлился с 19,0% до 7,4%.

XAU/USD

Цены на золото показывают разнонаправленную динамику в ходе утренней сессии, удерживаясь в районе рекордных минимумов конца сентября 2021 года. Давление на котировки сохраняется по мере укрепления американской валюты против основных конкурентов. Инвесторы обеспокоены перспективами глобального экономического роста, поэтому сегодня вновь выбирают менее рискованные инструменты. Золото же в этом смысле является менее привлекательным на фоне продолжающегося увеличения процентных ставок ведущими центральными банками мира. Напомним, что в июле значения должны повысить Европейский центральный банк (ЕЦБ), ФРС США, Банк Канады и Резервный банк Новой Зеландии (РБНЗ). Также участники рынка ожидают публикации ключевой макроэкономической статистики из США по инфляции: текущие прогнозы предполагают, что годовой показатель ускорится с 8,6% до 8,8%, что подтолкнёт ФРС США к повышению ставки на 75 базисных пунктов, тогда как наиболее вероятным сценарием аналитики пока считают увеличение ставки лишь на 50 базисных пунктов. В среду также будет обнародован ежемесячный экономический обзор от американского регулятора, который поможет уточнить текущий вектор его монетарной политики.

================================================

Продолжение читайте в блоге LiteForex: https://www.litefinance.com/ru/blog/

|

|

|

|

|

|